-

PIIGS και άλλα ζώα (the spin machine).

Νομίζω πως πια διανύουμε και επισήμως την κρίση νούμερο 2 (η επιστροφή). Ή τουλάχιστον έτσι την ονομάζουν τα μέσα. Διότι όσο αφορά εμένα, δεν είδα πουθενά κάποια ανάκαμψη για να δικαιολογήσω το 2. Στην ουσία πρόκειται για την ίδια καλή πιστωτική κρίση που μας συντροφεύει από το 2007. Μόνο που το δεύτερο μέρος της -αρχικά- φαίνεται να αφορά περισσότερο την Ευρώπη και τα χρέη των κυβερνήσεών της. Όπως η πρώτη -αρχικά- αφορούσε τις κουτσουκέλες των αμερικάνικων επενδυτικών (και όχι μόνο) τραπεζών. Κι άλλωστε τα χρήματα στις αγορές βγαίνουν από την μανιοκατάθλιψη. Εάν όλοι λέγαμε πως η κρίση δεν τελείωσε, πως θα είχαμε αυτό το υπέροχο χρηματιστηριακό ράλι από τον Μάρτη του 2009 μέχρι τον Οκτώβρη?

Στην ουσία, με καναρίνι την Ελληνική κρίση του χρέους, όλος ο κόσμος έχει μπει σε μια δεύτερη φάση πιστωτικής συρρίκνωσης και αποπληθωρισμού. Μη βλέπετε που εμείς εδώ χτυπάμε κάτι 5,5% στον πληθωρισμό, η τάση έξω είναι ακριβώς η ανάποδη. Σύμφωνα με το bloomberg, το ύψος των καταθέσεων που κρατάνε οι εμπορικές τράπεζες στην ΕΚΤ, έφτασε τα 320δις την προηγούμενη βδομάδα, ύψος που έχουμε να δούμε από το Φθινόπωρο του 2008 και την κατάρρευση της Lehman. Πρακτικά αυτό σημαίνει πως καμία τράπεζα δεν θέλει να δανείσει την άλλη και προτιμά να το κάνει μέσω ΕΚΤ προκειμένου να μην εκτεθεί σε πιθανή χρεοκοπία του δανειζόμενου. Με λίγα λόγια η διατραπεζική αγορά είναι για μια ακόμη φορά νεκρή, καθώς όλοι φοβούνται πως τα ζόμπι που κρύβουν οι τράπεζες στη ντουλάπα τους είναι πολύ μεγαλύτερα. Κι έτσι χαρούμενοι ακολουθούμε την πορεία της Ιαπωνίας του 1991 και του ζόμπι τραπεζικού συστήματός της.

Χαρακτηριστική αυτής της μεταστροφής του φόβου από τις ΗΠΑ στην Ευρώπη, είναι η πτώση του ευρώ. Το πάλαι ποτέ αγαπημένο νόμισμα των αγορών (μέχρι τον δεκέμβρη βρισκόταν στα υψίπεδα του 1.45 με το δολάριο), έγινε το νέο κλωτσοσκούφι. Όπως 5 χρόνια τώρα ΌΛΟΙ είχαν κάτι κακό να πουν για το δολάριο, έτσι σήμερα έχουν για το ευρώ. Αλλά τα νομίσματα, όπως και πολλά άλλα πράγματα σε αυτή την virtual οικονομία των πιστώσεων, δεν έχουν κάποιο μέτρο σύγκρισης για εκτιμήσουμε την αξία τους. Βασίζονται στις “δυνάμεις του κράτους που τα εκδίδει” θα σας πουν οι καλοί οικονομολόγοι. Με λίγα λόγια στην ερμηνεία άμπρα κατάμπρα που θα ανασύρει από το μπαούλο του ο καθένας.The Spin Machine.

Έτσι, μέσα σε αυτό το κλίμα φόβου, το μόνο που λειτουργεί είναι το λεγόμενο spin machine. Η χρήση δηλαδή επιχειρημάτων προκειμένου να υποστηριχθεί μια συγκεκριμένη θέση. Σε λίγες αράδες θα σας γεμίσω γραφήματα, αλλά σας υπόσχομαι πως δεν θα σας βοηθήσουν προς κάποια βεβαιότητα. Κι αυτό είναι κάτι που έμαθα γρήγορα διαβάζοντας ιστορία.

Βλέπετε το καλό με την οικονομομετρία, είναι πως δίνει μια ποσοτική και άρα μετρήσιμη διάσταση σ’ ένα κοινωνικό και πολιτικό φαινόμενο. Το κακό με την οικονομομετρία, είναι πως λέει σχεδόν πάντα τη μισή αλήθεια. Και το χειρότερο με την οικονομομετρία, είναι πως εάν ξεχάσεις ότι αυτή η αλήθεια είναι σχετικά ασαφής (παρά το γεγονός πως τα νούμερα είναι συγκεκριμένα), θα είσαι καταδικασμένος να παίρνεις σταθερά αποφάσεις βασισμένες σ’ένα αδιάφορο μαντείο.

Exhibit A

Για παράδειγμα μπορεί να λέμε πως το έλλειμμα της ελληνικής κυβέρνησης για το 2009 ήταν 13,5% και της Αγγλικής άλλο τόσο (12,3%) και της κυβέρνησης των ΗΠΑ 10%. Το ειλικρινές συμπέρασμα που βγάζουμε από αυτά τα νούμερα είναι πως και οι 3 χώρες έχουν υψηλά ελλείμματα.

Ο επίσκοπος της οικονομομετρίας αντιθέτως θα πει: ” Άρα η Ελλάδα και η Βρετανία την έχουν χειρότερα από τις ΗΠΑ που έχουν μόλις 10% έλλειμμα”.

Χαχα. Κοιτάξτε τώρα πως οι υποσημειώσεις αλλάζουν την εικόνα:

α) Το βρετανικό οικονομικό έτος δεν ξεκινά τον Γενάρη, οπότε δεν αφορά συγκρίσιμη περιόδο, και

β) το έλλειμμα των ΗΠΑ αφορά μόνο την κεντρική (federal) κυβέρνηση κι όχι τις κυβερνήσεις των πολιτειών (που όχι δεν είναι συγκρίσιμες με τους ΟΤΑ, διότι οι δικοί τους ΟΤΑ είναι τα λεγόμενα munies και έχουν δικά τους χρέη ) .

γ) το έλλειμμα που δημοσιεύουν κάθε χρόνο οι ΗΠΑ, αφορά μόνο το πρωτογενές έλλειμμα, χωρίς δηλαδή τα τοκοχρεολύσια. Μαζί με τα τοκοχρεωλύσια το έλλειμμα φτάνει το 13-14%Exhibit B

Το μαγείρεμα του χρέους 😉

Το χρέος του ελληνικού δημοσίου είναι 130% του ΑΕΠ και των δήμων άλλο ένα 1% χοντρικά. Άρα το συνολικό δημόσιο χρέος είναι 131%

Το χρέος της κεντρικής κυβέρνησης των ΗΠΑ είναι κοντά στο 95% του ΑΕΠ. Αλλά τα χρέη των τοπικών κυβερνήσεων και των δήμων είναι άλλο ένα 20-25% του ΑΕΠ. Άρα το συνολικό δημόσιο χρέος των ΗΠΑ είναι κοντά στο 120% του ΑΕΠ. Παρoλαυτά, ένα ικανό 30-35% του ΑΕΠ αυτού του χρέους δεν αποτελεί πραγματικό χρέος, αλλά μελλοντικές υποχρεώσεις του κράτους προς του συνταξιούχους για περίθαλψη και συντάξεις. Άρα πρακτικά εάν αύριο οι ΗΠΑ πουν δεν δίνουμε συντάξεις και περίθαλψη, το συνολικό χρέος τους πέφτει κάτω από 90% ξανά 🙂

Exhibit C

Χαρακτηριστική είναι επίσης η παρακάτω είδηση που μάζεψα και δείχνει το πόσο ιδεολογικά κατευθυνόμενα είναι τα “αντικειμενικά” νέα.June 2 – Bloomberg (Keiko Ujikane and Tatsuo Ito): “The Japanese government may suffer fiscal collapse in 10 to 15 years if the ruling Democratic Party of Japan maintains its expansionary spending policy, said Takao Komine, a professor at Hosei University and former bureaucrat. Even though ‘Japan’s fiscal conditions are very severe, people were saying voicing such concern was like crying wolf,’ Komine, 63, said … ‘However, since the wolf has appeared in Greece, people have started worrying it may show up in Japan as well.'”

Τη στιγμή δηλαδή που οι περισσότερες χώρες κοντεύουν να βουτήξουν στον γκρεμό, κάποιος κάνει την πρόβλεψη πως η Ιαπωνία εάν συνεχίσει αυτόν τον “ολισθηρό δρόμο” θα καταρρεύσει σε 10-15 χρόνια!!! Η είδηση πίσω από την είδηση είναι πως η Ιαπωνία μετά από αρκετές δεκαετίες, άλλαξε κυβέρνηση πριν από ένα χρόνο. Για όσους δεν το ξέρατε ήδη, το προτεκτοράτο που ονομάζεται Ιαπωνία κυβερνάται από το ίδιο κόμμα σχεδόν καθ’ όλη τη διάρκεια μετά το 1946. Και γαμώ τις δημοκρατίες θα πείτε, ε? Έτσι κι αλλιώς ακόμα και στη ευρώπη, η προπαγάνδα περί δυτικής δημοκρατίας μετά το 1945 είναι υπερβολικά φουσκωμένη, γιατί όχι σε μια χώρα χωρίς ιδιαίτερη δημοκρατική παράδοση?

Η σημερινή κυβέρνηση της Ιαπωνία λοιπόν είναι ελαφρά “σοσιαλιστική” και επίσης ελαφρά “αντι-αμερικάνικη” εννοώντας πως δεν κάνει ακριβώς ό,τι της λένε οι ΗΠΑ και μάλιστα έχει ψιλοσυγκρουστεί κιόλας.Exhibit D

και το τρίτο και μεγαλύτερο πειστήριο είναι το αγαπημένο μου Shadow Government Statistics , ένα site που δείχνει πέρα από πάση αμφιβολία πως τα 20 χρόνια ανάπτυξη που μας πλασάρουν οι νεοφιλελεύθεροι ως το “λαμπρό παράδειγμα των ΗΠΑ” που πρέπει όλοι να ακολουθήσουμε είναι ένα στατιστικό άλμπατρος.

Αυτός ο φοβερός τύπος που διατηρεί τα δεδομένα δεν λέει, “κοιτάξτε έβγαλα τα δικά μου στοιχεία”. Λέει, ας πάρουμε τον τρόπο που υπολογίζαμε τον πληθωρισμό πριν την εποχή Κλίντον. Και αποδεικνύει πέρα από κάθε αμφιβολία πως στην καλύτερη περίπτωση τα τελευταία 20 χρόνια οι ΗΠΑ κάνουν ένα επιτόπιο (ελαφρά πτωτικό) τροχαδάκι. Και πως ακόμα κι όταν προσθέσουμε όλα τα τεχνάσματα του μάγου της φούσκας Γκρίνσπαν, η κατάσταση δεν αλλάζει.Συγχωρέστε μου τον μεγάλο πρόλογο, αλλά ήθελα να τελειώνουμε με αυτή την επιστημονικοφανή φαντασίωση πως οι αριθμοί μιλάνε μόνοι τους. Οι αριθμοί είναι πολύ βοηθητικοί, άλλα μέχρι ένα σημείο. Με λίγα λόγια, έχει νόημα να πεις πως ο τάδε είναι διπλάσιος από τον δείνα, αλλά δεν έχει νόημα να πεις πως ο δείνα είναι 8% καλύτερος από τον τάδε. Μπορεί και να είναι, αλλά σπάνια αυτό θα μπορεί να το αποδείξει ένα νούμερο.

Τα γραφήματα.

Μετά τη δική μου παρλαπίπα και το δικό μου spin machine, θα σας παραθέσω διάφορα γραφηματάκια που έχω μαζέψει. Η θέση μου είναι μέχρι στιγμής πως η Ελλάδα έγινε το πρώτο θύμα της πιστωτικής κρίσης της ΕΕ, όχι διότι το τάδε στατιστικό της ήταν κατά 10% ασχημότερο των υπολοίπων, αλλά διότι σε όλους τους πίνακες με τα “κακά” στατιστικά, φιγούραρε στις πρώτες θέσεις.

Και πάλι αυτό δεν σήμαινε τίποτα παραπάνω από το γεγονός ότι η Ελλάδα ήταν ο πιο αδύναμος κρίκος. Χρειάστηκε ταυτόχρονα:

α) τις εργώδεις προσπάθειες της νέας κυβέρνησης να διαλύσει κάθε ίχνος εμπιστοσύνης στην Ελληνική αγορά, και να διευκολύνει την κερδοσκοπία που θα έδειχνε “στον λαό” “την κρισιμότητα της κατάστασης”.

β) την παντελή έλλειψη πραγματικού έργου που θα διόρθωνε την κατάσταση κατά το πρώτο εξάμηνο της θητείας της

γ) Την απόφαση της γραφειοκρατίας των Βρυξελλών (με τη σύμφωνη γνώμη των Γαλλο-Γερμανών) να πιέσουν την Ελλάδα μέσω των αγορών και της ΕΚΤ.

δ) Την ιδεολογική καθήλωση του ΓΑΠ και της παρέας του υπέρ του νεοφιλελευθερισμού και του σωτήριου ΔΝΤ.

ε) της ακούραστης προσπάθειας να στηριχθούν οι τράπεζες πάση θυσία και εις βάρος της χώρας.

στ) του πάρτυ το οποίο έκαναν οι Αγγλοσάξονες προσπαθώντας να δημιουργήσουν ένα ρήγμα στη “Γερμανική σταθερότητα” της ευρωζώνης.Το πρώτο σετάκι γραφημάτων το έκλεψα από το Μαύρο Πρόβατο, πριν μερικούς μήνες . Και τα 4 γραφήματα δείχνουν την ελλάδα σε σχέση με τις υπόλοιπες χώρες πάνω σε διάφορα στατιστικά (ο οριζόντιος άξονας). Ο κάθετος άξονας που δεν έχει νόημα πια, είναι το spread. Άρα σημασία έχει να δείτε που βρίσκεται η Ελλάδα σε σχέση με του υπόλοιπους πάνω στον οριζόντιο άξονα.

Γράφημα 1

Εδώ βλέπουμε τη γνωστή πια σχέση δημόσιου χρέους με ΑΕΠ, (όσο πιο δεξιά τόσο χειρότερα). Βλέπουμε δηλαδή πως η Ελλάδα βρίσκεται στη δεύτερη θέση του ανεπτυγμένου κόσμου δίπλα στην Ιταλία, ενώ πολύ μακριά προπορεύεται η Ιαπωνία. Τα υπόλοιπα PIIGS (ES, PT, IE) βρίσκονται λίγο πολύ κοντά στον μέσο όρο όλων των χωρών.Γράφημα 2

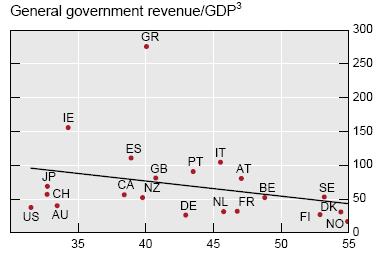

Το δεύτερο γράφημα δείχνει τα δημόσια έσοδα σε σχέση με το ΑΕΠ. Όσο πιο δεξιά στη μπάρα βρίσκεσαι τόσο περισσότερα έσοδα έχει το κράτος σε σχέση με το ΑΕΠ. Εδώ βλέπουμε πως η Ελλάδα είναι στη μέση των άλλων PIIGS, με την πορτογαλία και την Ιταλία να προηγούνται, και την Ισπανία και την Ιρλανδία να υπολείπονται.

Γράφημα 3

Εδώ βλέπουμε ποιο ποσοστό του δημόσιου χρέους είναι βραχυχρόνιο (άρα χρειάζεται σύντομα αναχρηματοδότηση και προσφυγή στις αγορές). Εδώ η Ελλάδα βρίσκεται πολύ πιο μπροστά από τα υπόλοιπα PIIGS που σήμαινε πως στις αρχές του χρόνου έπρεπε να βρει σύντομα αρκετά περισσότερο χρήμα από τους υπόλοιπους. Αυτό ήταν πρακτικά το δωράκι του καραμανλή στην κυβέρνηση ΓΑΠ, διότι το 2009 πολλά μακροχρόνια ομόλογα που έληγαν, μετατράπηκαν σε βραχυχρόνια.

Εδώ βλέπουμε ποιο ποσοστό του δημόσιου χρέους είναι βραχυχρόνιο (άρα χρειάζεται σύντομα αναχρηματοδότηση και προσφυγή στις αγορές). Εδώ η Ελλάδα βρίσκεται πολύ πιο μπροστά από τα υπόλοιπα PIIGS που σήμαινε πως στις αρχές του χρόνου έπρεπε να βρει σύντομα αρκετά περισσότερο χρήμα από τους υπόλοιπους. Αυτό ήταν πρακτικά το δωράκι του καραμανλή στην κυβέρνηση ΓΑΠ, διότι το 2009 πολλά μακροχρόνια ομόλογα που έληγαν, μετατράπηκαν σε βραχυχρόνια.Γράφημα 4

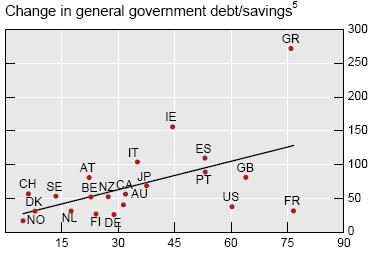

Κι αυτό το λίγο πιο περίεργο γράφημα δείχνει τη σχέση μεταξύ καταθέσεων και δημόσιου χρέους. Όσο πιο δεξιά βρίσκεσαι τόσο πιο αδύναμες καταθέσεις έχεις και άρα είσαι πιο εξαρτημένος από τις αγορές.

Κι αυτό το λίγο πιο περίεργο γράφημα δείχνει τη σχέση μεταξύ καταθέσεων και δημόσιου χρέους. Όσο πιο δεξιά βρίσκεσαι τόσο πιο αδύναμες καταθέσεις έχεις και άρα είσαι πιο εξαρτημένος από τις αγορές.Κι όλο αυτό συμπληρώνεται από το γράφημα 5

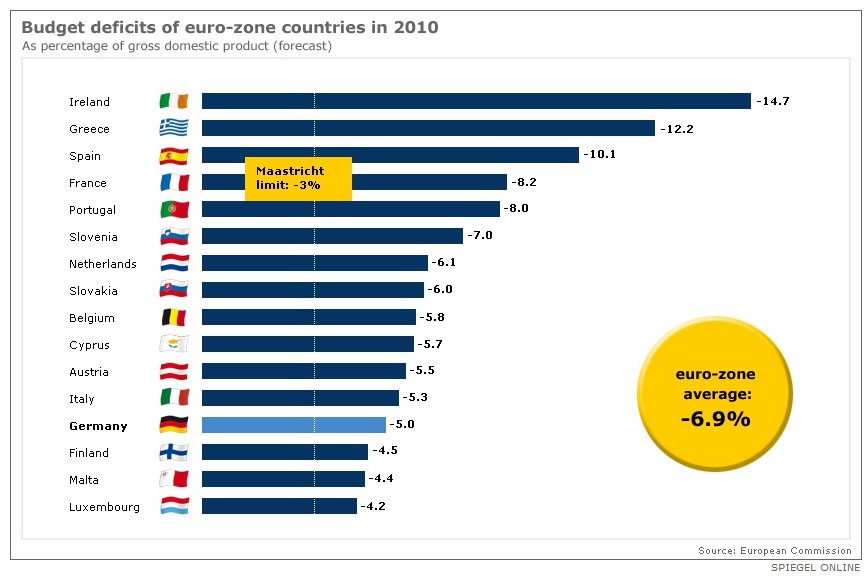

που δείχνει ότι η ελλάδα έχει το δεύτερο μεγαλύτερο δημόσιο έλλειμμα στην ευρωζώνη. Νομίζω αυτό δεν χρειάζεται παραπάνω εξήγηση, σας έχουν ζαλίσει άλλοι για το συγκεκριμένο. Ξοδεύουμε κάτι παραπάνω ρε παιδιά αλλά έχουμε και τους περισσότερους μπάτσους (κατα κεφαλήν) στην ευρωζώνη. Νταξ?

Εάν δούμε το κάθε γράφημα ξεχωριστά, το ελληνικό “χάλι” είναι ανεξήγητο, καθώς λίγο εμπρός λίγο πίσω δεν είμαστε οι χειρότεροι από τα PIIGS. Εάν όμως δούμε τα γραφήματα όλα μαζί, καταλαβαίνουμε πως κανένα άλλο από τα PIIGS δεν ήταν ταυτόχρονα σε όλες τις κακές θέσεις.

Ναι μεν η Ιταλία έχει ίδιο δημόσιο χρέος με την Ελλάδα (γράφημα 1), αλλά ταυτόχρονα εισπράττει παραπάνω φόρους (2), το χρέος της είναι πιο μακροχρόνιο (3), βασίζεται περισσότερο στον εσωτερικό δανεισμό (4), ενώ το έλλειμα της είναι χαμηλό (5)

Ναι μεν η Ισπανία έχει το ίδιο ποσοστό εσόδων με την Ελλάδα (2) και το ίδιο έλλειμμα (5), αλλά έχει πολύ λιγότερο χρέος από την Ελλάδα (1), είναι πιο μακροχρόνιο (3) και επίσης βασίζεται στον εσωτερικό δανεισμό (4).

Η Πορτογαλία είναι λίγο πολύ σε όλα καλύτερη, και η Ιρλανδία εισπράττει μεν λιγότερους φόρους, αλλά έχει μικρότερο χρέος, πιο μακροχρόνιο και πιο εσωτερικό.

Και τώρα ένα πινακάκι που συμπληρώνει την εικόνα και αφορά το εμπορικό ισοζύγιο (το οποίο έκλεψα από τον κ.βιλιάρδο)

ΧΩΡΑ Εξαγωγές Εισαγωγές Ισοζύγιο Ισοζύγιο 2009 2008 Ιταλία 290.1 294.2 -4.1 -13.0

Πορτογαλία 31.1 50.1 -19.0 -23.2

Ελλάδα 14.4 42.9 -28.5 -43.5

Ισπανία 156.6 206.2 -49.5 -94.7

Γαλλία 341.6 396.1 -54.5 -69.5

Μ. Βρετανία 252.3 344.9 -92.6 -117.8 Ιρλανδία 82.1 44.6 37.4 28.4

Όπως βλέπουμε η Ιρλανδία τις καλές χρονιές είχε πλεόνασμα. Το εντυπωσιακό στοιχείο όμως σε αυτό το γράφημα, είναι πως το έλλειμα του ελληνικού εμπορικού ισοζυγίου το 2008 ήταν σε απόλυτους αριθμούς το μισό της Ισπανίας (με 5πλάσιο πληθυσμό) και διπλάσιο της Πορτογαλίας. Ακόμα και το 2009 η κατάσταση δεν βελτιώθηκε και παρέμεινε σχεδόν ίδια. Το εμπορικό ισοζύγιο είναι σίγουρα κάτι που η χώρα πρέπει να διορθώσει. Διότι είναι άλλο να έχεις εμπορικό έλλειμα και είναι άλλο να έχεις το μεγαλύτερο κατακεφαλήν εμπορικό έλλειμα της παρέας.

Και τώρα τα αισιόδοξα νέα (για πόσο ακόμα?).

Παρακάτω έχουμε αυτό το υπέροχο πινακάκι που δείχνει πως η ελλάδα ποτέ δεν πεθαίνει. Διότι άλλο ελληνικό κράτος, άλλο οι έλληνες.

Όπως βλέπουμε όλοι έχει γίνει μια παρεξήγηση (λολ). Δεν είναι η Ελλάδα που χρεοκοπεί, αλλά το ελληνικό κράτος. Η δανειακή επιβάρυνση νοικοκυριών και επιχειρήσεων βρίσκεται αρκετά πιο χαμηλά από την υπόλοιπη ευρωζώνη. Συγκεκριμένα, σύμφωνα με το εβδομαδιαίο δελτίο της AlphaBank,τον Φεβρουάριο του 2010 η δανειακή επιβάρυνση των επιχειρήσεων ανήλθε σε 56,2% του ΑΕΠ (έναντι 73% του μέσου όρου της ευρωζώνης). Αντίστοιχα η δανειακή επιβάρυνση των νοικοκυριών έφτασε στο 49,7% του ΑΕΠ, έναντι 64,2% του μέσου όρου της ευρωζώνης. Με λίγα λόγια η συνολική κατάσταση της χώρας δεν είναι τόσο υπερδανεισμένη όσο των άλλων. Το ζήτημα είναι πως και ποιους “πείθουμε” να προσφέρουν τον ιδιωτικό πλούτο τους, υπερ του δημοσίου.

Το παραπάνω εξηγείται με διάφορους τρόπους:

Αρχικά η φοροδιαφυγή και/ή φοροαπαλλαγή ευρύτερων μικρο-μεσαίων στρωμάτων, που αποκρύπτουν ή δεν είναι υποχρεωμένοι να δηλώνουν τα εισοδήματά τους, γέμισε τις τσέπες των νοικοκυριών αλλά άδειασε του κράτους. Όπως φαίνεται και στο Γράφημα 2, η Ελλάδα υπολείπεται σε φόρους ως σύνολο. Φυσικά στην ουσία υπερφορολογεί κάποιους και υποφορολογεί κάποιους άλλους.

Κατα δεύτερο, βοήθησε το ήδη μεγάλο ποσοστό ιδιοκατοίκησης στην Ελλάδα πριν ξεκινήσει η πιστωτική φούσκα (ήταν στο 60% περίπου). Τα στεγαστικά δάνεια είναι στην ουσία τα μεγαλύτερα δάνεια που παίρνει ένα νοικοκυριό στη διάρκεια της ζωής του και επιβαρύνουν πολύ την πιστωτική του θέση.

Κατά τρίτο, οι μη επίσημοι τρόποι δανεισμού των επιχειρήσεων -κυρίως οι μεταχρονολογημένες επιταγές- που κρύβουν ένα σημαντικό ποσοστό κεφαλαίου κίνησης που δεν υπολογίζεται στα επίσημα στοιχεία.

Κατά τέταρτο, η άναρχη ημι-ιδιωτικοποιημένη φύση πολλών υποτιθέμενων δημόσιων υπηρεσιών προς τους πολίτες, τους αναγκάζει να είναι πιο συγκρατημένοι στην καταναλωτική τους συμπεριφορά. Τα φροντιστήρια, τα φακελάκια και τα ιδιωτικά νοσοκομεία, είναι μερικά από τα έξοδα που ένας κάτοικος της ευρωζώνης δεν έχει να αντιμετωπίσει. Το αποτέλεσμα είναι ένα κεφαλαιακό μαξιλάρι που αναγκάζονται να έχουν τα νοικοκυριά για την κάλυψη έκτακτων αναγκών.

Κατά πέμπτο, ελλείψει άλλων μεγάλων επιχειρήσεων ή και σοβαρής βιομηχανίας, μεγάλο μέρος των ελληνικών επιχειρήσεων κάνει μπίζνες με το κράτος. Και συνήθως όχι υπερ του κοινωνικού συνόλου. Μπορείτε να δείτε την αττική οδό πχ, ως ένα εξαίρετο παράδειγμα αναδιανομής του πλούτου από τους πολλούς στους λίγους,κι ένα εξαίρετο παράδειγμα μεταφοράς πλούτου από το κράτος στους ιδιώτες.

Τούτων λεχθέντων, εάν το ελληνικό κράτος χρεοκοπήσει, αυτό δεν σημαίνει πως τα νοικοκυριά και οι επιχειρήσεις θα συνεχίσουν να πηγαίνουν περίφημα. Εάν το κράτος χρεοκοπήσει θα συμπαρασύρει τους πάντες μαζί του και η μικροαστική ελληνική φαντασίωση πως θα πνιγεί ο γείτονας αλλά όχι η δική σου οικογένεια θα καταρριφθεί για πολύ κόσμο.

Και το ανεξήγητο.

Άφησα για το τέλος τον πίνακα εκείνο που δεν μπορώ να εξηγήσω διότι πάει κόντρα σ’ όλα τα νούμερα που ξέρω τόσο καιρό. Τον δημοσίευσε ο κ.καζάζης στο ποντίκι. και τα βασικά στοιχεία, όσο έψαξα τα έχει πάρει από εδώ. και εδώ. Στοιχεία για το GDP υπάρχουν συγκεντρωμένα εδώ. Σχέση δημόσιου χρέους ΑΕΠ, εδώ. Συνολικό εξωτερικό χρέος/ΑΕΠ (δεν ταιριάζουν όλα) εδώ. Το σύνολο χρέους δεν το έχω βρει ακόμα από που το έχει αντλήσει, όπως βλέπετε όμως είναι πολύ διαφορετικό από τον παραπάνω πίνακα. Στο εξωτερικό χρέος μετράνε και τα FDI (foreign direct investment) απ’ όσο κατάλαβα. Εγώ έκλεψα τον πίνακα από την αναδημοσίευση στο YouPayYourCrisis. Μόλις βρω κάτι που να τα εξηγεί καλύτερα θα επανέλθω.

Πίνακας 1: Διάρθρωση χρέους για το 2009 ως % του ΑΕΠ κάθε χώρας. Ευρωζώνη Ελλάδα Ιρλανδία Πορτογαλία Ισπανία Ιταλία Γαλλία Γερμανία Ιαπωνία ΗΠΑ Συνολικό Χρέος Γενικής Κυβέρνησης 79 115 64 77 53 116 78 73 192 86 Εξωτερικό χρέος Γενικής Κυβέρνησης 21 91 48 62 29 54 50 39 13 26 Σύνολο χρέους* 886 562 2.263 1.018 893 679 1,007 744 471 296 Συνολικό Εξωτερικό χρέος 113 171 2.321 241 174 122 196 153 42 97 *Τα στοιχεία για όλες τις χώρες, εκτός Ελλάδας, Ιαπωνίας και ΗΠΑ, είναι του 2008.Πηγή: Επεξεργασία στοιχείων ΔΝΤ (IMF, External Debt Database) και Eurostat, National Accounts.

Για αρχή μπορείτε να ασελγείσετε με την ηρεμία σας επάνω στα στοιχεία 😉 Ας έχουμε στο μυαλό μας όμως πως μπορεί να υπάρχουν τρομακτικές διαφορές στο τι λογίζεται ως συνολικό χρέος. Σε μια πολύ πρόσφατη θέση που διάβασα εδώ, για να δείξει την ισπανία στο πρόθυρα της καταστροφής έχει προσθέσει και διάφορα πιθανά χρέη των τοπικών τραπεζών (τη στιγμή που στις ΗΠΑ μόνο τα ομόλογα των τοπικών κυβερνήσεων ή munies όπως ονομάζονται ξεπερνούν τα 2,8τρις USD και ο Buffet έλεγε πρόσφατα πως θα γίνουν πολύ επισφαλή εάν η κυβέρνηση δεν τα υποστηρίξει.

Επιμύθιο.

Μετά από τόσα στοιχεία θέλετε κι επιμύθιο? Να το βγάλετε μόνοι σας ωρέ 🙂

Το σίγουρο είναι πως έχει ξεκινήσει ήδη το δεύτερο credit crunch. Οι αισιόδοξοι το λένε ανάκαμψη τύπου W (με δύο πάτους δηλαδή), γιαυτό και χρησιμοποιούν και τη λέξη ανάκαμψη. Αυτή τη στιγμή έχει ξεκινήσει η δεύτερη κάθοδος του W κι εγώ που δεν είμαι αισιόδοξος βρίσκω πως θα έχει περισσότερο το σχήμα του κεραυνού που πέφτει στο κεφάλι σου (με λίγα λόγια μην περιμένετε διπλό πάτο).

Η μαγική μου σφαίρα λέει πως αυτός ο κύκλος θα εντείνει τις υπάρχουσες κόντρες μεταξύ των νομισμάτων σ’ ένα σχήμα “beggar thy neighbor” που σημαίνει πως ο καθένας θα προσπαθεί να υποτιμά το νόμισμά του σε σχέση με τους υπόλοιπους για να αποκτήσει εμπορικό πλεονέκτημα. Αυτό συνήθως καταλήγει σε δασμούς και προστατευτική πολιτική. Η ευρώπη μπορεί πιο εύκολα να επιβάλει αυτή τη “μερκαντιλιστική” πολιτική από τις ΗΠΑ, καθώς η βιομηχανία των ΗΠΑ έχει μεταφερθεί εδώ και χρόνια στην Κίνα.

Το δεύτερο πράγμα που λέει η μαγική μου σφαίρα είναι πως καθώς θα καταστρέφεται ακόμα περισσότερο κεφάλαιο από το credit crunch, σύντομα οι κεντρικές τράπεζες θα ξανατρέξουν στις εκτυπωτικές πρέσες. Οι ΗΠΑ και η Βρετανία για το QE-2 (Quantitative Easying στη γλώσσα των κεντρικών τραπεζών σημαίνει τυπώνω χρήμα αλλά χωρίς να λέω τη λέξη), η ΕΚΤ θα συνεχίσει μάλλον τον πρώτο γύρο των 750δις που υποσχέθηκε.

Αυτό δεν θα σημαίνει απαραίτητα και ταυτόχρονα πληθωρισμό, καθώς η ποσόστητα του χρήματος που καταστρέφεται μπορεί να είναι μεγαλύτερη από αυτή που “παράγεται”. Η ιαπωνία άλλωστε παλεύει με τον αποπληθωρισμό 20χρόνια τώρα. Η διαδικασία φυσικά δεν θα είναι ισότιμη για όλους όπως φαντάζεστε. Όπως έγινε με όλη την κρίση μέχρι σήμερα, τα χρήματα κατευθύνονται προς συγκεκριμένους τομείς της οικονομίας την ίδια στιγμή που πιέζονται άλλοι. Άρα πληθωρισμός και αποπληθωρισμός μπορούν να συνυπάρχουν και το έχουμε ζήσει χρόνια τώρα. ΠΧ να μειώνονται οι μισθοί (αποπληθωρισμός) και να αυξάνονται οι τιμές των σπιτιών (πληθωρισμός). Το ποιοι θα ωφεληθούν είναι καθαρά πολιτική (και όχι οικονομική) απόφαση.

Αλλά εάν οι προηγούμενοι μήνες είναι ενδεικτικοί των επόμενων, νομίζω όλοι ξέρουμε που θα κάτσει η μπίλια.

54 Responses to “PIIGS και άλλα ζώα (the spin machine).”

Τα σχόλια δουλεύουν ως εξής:

- Με το πρώτο κουμπάκι κάτω αριστερά μπορείτε κάθε φορά να βλέπετε με διαφορετικό χρώμα τα καινούργια σχόλια από την τελευταία φορά που μπήκατε.

- Κάθε θρέντ (ενότητα) σχολίων έχει ένα μεγάλο - μπροστά. Αν δεν σας ενδιαφέρει το θρέντ το πατάτε και αυτό αναδιπλώνεται για να μην πιάνει χώρο

- Όταν θέλετε να γράψετε ένα μεγάλο σχόλιο λιγο άσχετο με το θρεντ και ως αφορμή σας ήρθε το σχόλιο κάποιου άλλο από άλλο θρέντ, καλύτερα φτιάξτε καινούργιο θρέντ και χρησιμοποιείστε το timestamp για να δηλώσετε από που πήρατε την αφορμή. Αλλιώς τα θρεντ γίνονται κοκορέτσι και δυσανάγνωστα.

- Το timestamp το παίρνετε με δεξί κλικ πάνω στην ώρα του σχολίου που σας άρεσε και copy link location

Στα σχόλια ισχύουν capital controls:

Καταναλώστε υπεύθυνα και καλό βόλι.

Καταναλώστε υπεύθυνα και καλό βόλι.

Leave a Reply

The trackbacks and pingpacks:

Τα πιο φρέσκα σχόλια

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024

- on Ο 4ος τριαντακονταετής, εαρινό εξάμηνο 2024